'The Laundry' podcast: er LEI en gamechanger for AML?

Vores CEO er med i 'The Laundry' podcast

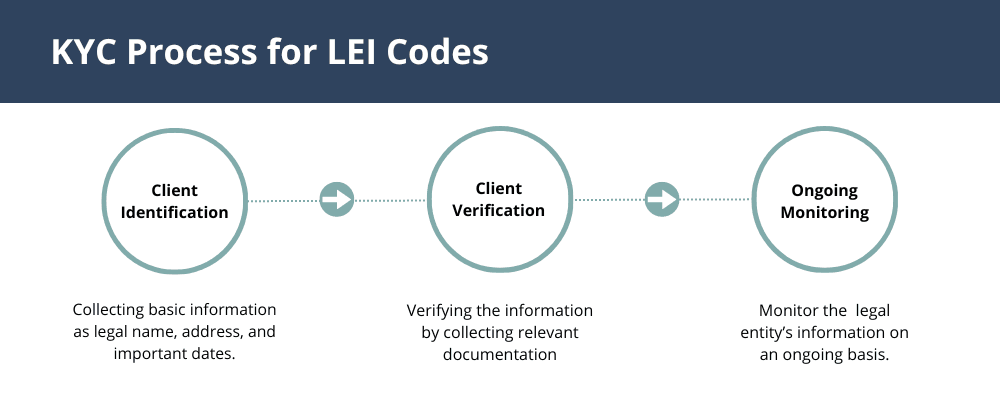

KYC er en forkortelse for den engelske term, “Know Your Costumer.” På dansk oversættes det til “kend din kunde” og dækker over det at lære sin kunde bedre at kende. KYC bruges også i kampen mod hvidvask og finansiering af terrororganisationer.

Begrebet bruges oftest af banker og formueforvaltere i den finansielle sektor. Men det bruges også af advokatfirmaer, forsikringsselskaber, og ejendomsmæglere, som er forpligtet til at kunne dokumentere deres kunders identitet og vide, hvor pengene kommer fra.

Det er også her, at synergien mellem LEI-koder og KYC kommer til sin ret, da det kombinerer informationer om ‘hvem er hvem’ med ‘hvem ejer hvem’.

GLEIF har foretaget en rundspørge blandt 102 sælgere i banksektoren for at finde ud af, hvilke udfordringer de har iht. identifikation af juridiske enheder og onboarding af nye kunder. Resultaterne viser, at 57% af alle senior-sælgere bruger mere end 1,5 dage af deres arbejdsuge på onboarding af nye organisationer. Det er tid, som de kunne have brugt på at få nye kunder, eller på at servicere eksisterende kunder.

I den globale økonomi er det en stigende udfordring at verificere og identificere kunder, og det er ofte en både tidskrævende og omkostningstung proces. Antallet af udbydere til identifikation er voksende, og mange bruger forskellige metoder til at opdatere og fremvise informationer på, specielt når det omhandler transaktioner på tværs af forskellige lande.

GLEIFs undersøgelse viser nemlig også, at 50% af sælgerne brugte minimum fire forskellige identifikationsmetoder for at kunne fuldføre onboarding processen af en enkelt kunde.

Selv når kunden er identificeret og onboarding processen er afsluttet, skal kundedata ajourføres gennem hele samarbejdet. Det findes der ikke nogen standardiseret måde at gøre på. Forskellige identifikations-udbydere bruger forskellige måder at fremvise data på, hvilket skaber inkonsistens. 57% svarede endvidere, at pålideligheden af kundedata er udfordrende i forbindelse med onboarding.

Det globale LEI-system er med til at løse udfordringen med upålidelige virksomhedsinformationer ved effektivt at standardise disse. Når alle globale selskaber, der deltager i finansielle transaktioner, kan identificeres gennem en unik LEI-kode, gør det processen langt mindre kompleks. Banker opererer på tværs af lande, og dermed også på tværs af forskellige juridiske regler, hvorfor det er af stor betydning, at de kan gøre brug af et system, der bruger den samme globale standard.

Via GLEIF’s Globale LEI Indeks, kan alle virksomheder gøre brug af de offentlige og standardiserede referencedata fra virksomheder i hele verden. Alle LEI-koder i indekset indeholder informationer om selskabets struktur samt moderselskab, hvilket gør det nemt at vide, hvem der ejer hvem.

Du kan læse mere om i vores artikel om det globale LEI-system her.

Sælgere indenfor banksektoren kan undgå tidskrævende opgaver og omkostningstunge processer ved at benytte det globale LEI-system. Men det er kun en af LEI-systemets mange fordele.

Den sikkerhed og transparens, som følger med LEI-systemets måde at identificere selskaber på, bidrager til at reducere risici, svig, snyd og hvidvaskning af penge på de finansielle markeder. Det er muligt entydigt at identificere, hvem der er hvem - så man ved, at kunden er, hvem de udgiver sig for at være - og man kan spore samtlige transaktioner på de finansielle markeder på tværs af landegrænserne.

LEI-systemet er ISO standardiseret (17442) og offentligt tilgængeligt, og disse to ting gør det til et ekstremt transparent og brugbart værktøj for alle organisationer, der arbejder med KYC.

Du kan læse mere om brug af LEI-koder i kampen mod anti-hvidvask her.

*Kilde: *https://www.gleif.org/en/lei-solutions/lei-in-kyc-a-new-future-for-legal-entity-identification/

Vores CEO er med i 'The Laundry' podcast

Det er afgørende, at din LEI-kode er gyldig og opdateret. Lad os gennemgå dine virksomhedsdata og sikre, at de lever op til den gældende lovgivning.

Vi er her for at hjælpe dig!